أعلنت هيئة كهرباء ومياه دبي ش.م.ع («الشركة» أو «الهيئة» أو «المجموعة»)، المزود الحصري لخدمات الكهرباء والمياه في إمارة دبي ومالك حصة الأغلبية في مؤسسة الإمارات لأنظمة التبريد المركزي (إمباور)، أكبر مزود لخدمات تبريد المناطق في العالم من حيث القدرة المتصلة، عن نيتها المضي قدماً في طرحٍ عامٍ أولِي («الطرح العام الأولي» أو «الطرح») لجزء من أسهمها العادية («الأسهم») وإدراجها في سوق دبي المالي («سوق دبي المالي»)، وذلك ضمن التوجهات الاستراتيجية الجديدة لتطوير أسواق المال بدبي وكجزء من استراتيجية لجنة تطوير أسواق المال والبورصات في دبي.

وبهذه المناسبة أشاد سمو الشيخ مكتوم بن محمد بن راشد آل مكتوم نائب حاكم دبي، نائب رئيس مجلس الوزراء، وزير المالية الإماراتي بهذه الخطوة التاريخية قائلاً: «نشهد اليوم إنجازاً تاريخياً هاماً في مسيرة هيئة كهرباء ومياه دبي، ومحطة بارزة على طريق تحقيق رؤيتنا التطويرية الشاملة لأسواق المال في دبي... تعد الهيئة من الأعمدة الأساسية لاقتصاد دبي، فهي تضطلع بدور حيوي في دعم المسيرة التنموية المستقبلية للإمارة وجهودها لتحقيق الحياد الكربوني بحلول عام 2050. ولا شك أن هذه الخطوة تتيح للمساهمين الجدد في هيئة كهرباء ومياه دبي فرصة للمشاركة في رسم ملامح مستقبل دبي، فضلاً عن امتلاك حصة في مؤسسة رائدة لها سجلٌ حافلٌ في الابتكار التكنولوجي وتميز الأداء التشغيلي».

وأكد سموه أن هذه الخطوة تأتي تنفيذاً لتوجيهات صاحب السمو الشيخ محمد بن راشد آل مكتوم، نائب رئيس الدولة رئيس مجلس الوزراء حاكم دبي، وضمن خطط لجنة تطوير أسواق المال والبورصات في دبي الهادفة إلى مضاعفة قيمة الأسواق المالية في الإمارة إلى 3 تريليونات درهم خلال المرحلة المقبلة، مشيراً إلى أن الطرح الأول من نوعه يشكل بداية لمرحلة جديدة ستسهم في تعزيز الأداء القوي للأسواق المالية في دبي.

أبرز سمات الطرح

• تنوي هيئة كهرباء ومياه دبي إدراج أسهمها في سوق دبي المالي.

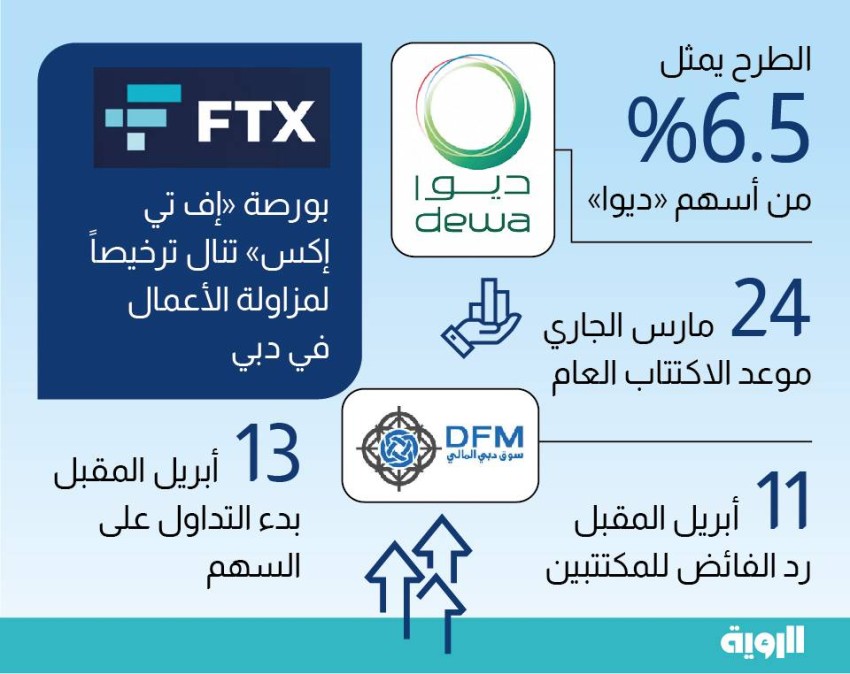

• سيتم إتاحة 3.25 مليار سهم للاكتتاب العام تمثل ما نسبته 6.5% من إجمالي الأسهم المصدرة في رأس مال هيئة كهرباء ومياه دبي، وتعد جميع هذه الأسهم حصصاً حاليةً مملوكةً لحكومة دبي (المساهم البائع)، ولن تتلقى الشركة أي عائدات من هذا الطرح. يحتفظ المساهم البائع بحق زيادة حجم الطرح في أي وقتٍ قبل نهاية فترة الاكتتاب بعد حصولها على موافقة هيئة الأوراق المالية والسلع.

• يُتوقع أن يصل حجم الطرح إلى 6.5% من إجمالي الأسهم المُصدرة في رأس مال هيئة كهرباء ومياه دبي، ويحتفظ المساهم البائع بحق زيادة حجم الطرح في أي وقت قبل نهاية فترة الاكتتاب وفقاً لتقديره المطلق وبما يتماشى مع القوانين المعمول بها وموافقة هيئة الأوراق المالية والسلع.

• تُمثل جميع الأسهم التي سيتم طرحها للاكتتاب عملية بيعٍ للأسهم الحالية المملوكة لحكومة دبي.

• يُتوقع اكتمال إدراج الأسهم وبدء تداولها في سوق دبي المالي في شهر أبريل 2022.

• سيكون الطرح مُتاحاً لكلٍ من «المكتتبين من الأفراد» و«المستثمرين الآخرين» كجزء من اكتتاب الأفراد في دولة الإمارات العربية المتحدة؛ فضلاً عن «المستثمرين المؤهلين» خارج الولايات المتحدة الأمريكية، بما في ذلك دولة الإمارات العربية المتحدة، كجزء من اكتتاب المستثمرين المؤهلين.

• أصدرت لجنتا الرقابة الشرعية الداخلية في بنك الإمارات دبي الوطني (ش.م.ع) وبنك إتش إس بي سي الشرق الأوسط المحدود تصريحات تؤكد، بحسب رأيهم، توافق الطرح مع أحكام الشريعة الإسلامية.

وقال سعيد محمد الطاير، العضو المنتدب الرئيس التنفيذي لهيئة كهرباء ومياه دبي:

«بفضل القيادة الرشيدة، عززت دبي نموها لتصبح اقتصاداً عالمياً مزدهراً ومتنوعاً في غضون عقود قليلة، ويشكل الطرح لحظة تاريخية حيث تعد الهيئة أول جهة حكومية في دبي تطرح أسهمها للاكتتاب العام، بما يعكس الثقة الكبيرة من قبل قيادتنا الرشيدة وحكومة دبي. وبصفتها المزود الحصري لخدمات الكهرباء والمياه في الإمارة، تفخر هيئة كهرباء ومياه دبي باضطلاعها بدور رئيسي في النجاح الذي حققته دبي، فقد أسهم التطور المتسارع في الإمارة إلى زيادة الطلب على خدمات الكهرباء والمياه، وقد واكبت الهيئة هذا التطور جنباً إلى جنب مع النمو الاقتصادي وزيادة عدد السكان وتعزيز تنافسية البنية التحتية ومكانة دبي كمدينة عالمية. لذا، تعد هيئة كهرباء ومياه دبي جزءاً لا يتجزأ من اقتصاد الإمارة ونموها المستدام، إضافة إلى دورها الرئيسي في عملية التحول نحو الطاقة النظيفة والمتجددة».

وأضاف سعيد محمد الطاير: «تتمتع هيئة كهرباء ومياه دبي بنظام حوكمة رشيد على مستوى عالمي يشمل جميع عملياتها، ولدينا الإمكانيات اللازمة لتلبية الطلب المتزايد على خدمات الكهرباء والمياه وفق أعلى المعايير العالمية في الكفاءة والجودة والتوافرية، حيث من المتوقع أن ينمو عدد السكان من حوالي 3.5 ملايين نسمة اليوم إلى 5.8 مليون شخص بحلول عام 2040. ترتكز استراتيجية الهيئة على دعم تحول دبي نحو الحياد المناخي بحلول عام 2050، ويتمحور اهتمامنا حول تعزيز مستقبل مستدام لمتعاملينا والمجتمعات التي نخدمها. وتدعم الهيئة استراتيجية دبي للحياد الكربوني 2050 وتنسجم أهدافها مع استراتيجية دبي للطاقة النظيفة 2050، التي تهدف إلى توفير 100% من القدرة الإنتاجية للطاقة في الإمارة من مصادر الطاقة النظيفة بحلول عام 2050. كما تسعى الهيئة لدعم النمو الاستراتيجي لدولة الإمارات العربية المتحدة من خلال تزويد الملايين من سكان دبي وزوارها بخدمات عالمية المستوى وحلول طاقة مبتكرة، بما يثري الحياة ويضمن سعادة ورفاهية جميع المعنيين».

تفاصيل الطرح

يشتمل الطرح على إتاحة 3.25 مليار سهم للاكتتاب العام تمثل ما نسبته 6.5% من إجمالي الأسهم المصدرة في رأس مال هيئة كهرباء ومياه دبي، وتعد جميع هذه الأسهم حصصاً حاليةً مملوكةً لحكومة دبي (المساهم البائع)، ولن تتلقى الشركة أي عائدات من هذا الطرح. وتحتفظ حكومة دبي بحقها في زيادة حجم الطرح في أي وقتٍ قبل نهاية فترة الاكتتاب بعد حصولها على موافقة هيئة الأوراق المالية والسلع.

وسيكون الاكتتاب في الأسهم المطروحة متاحاً لشرائح المكتتبين المبينة أدناه:

للمكتتبين من الأفراد، والمستثمرين الآخرين، والموظفين الحاليين لمجموعة شركات هيئة كهرباء ومياه دبي (حسبما هو موضح في نشرة الاكتتاب).

للمستثمرين المؤهلين والمستثمرين الآخرين في عدد من الدول بما فيها دولة الإمارات، وباستثناء الولايات المتحدة الأمريكية (حسبما هو موضح في نشرة الاكتتاب).

وسيتم حجز عددٍ من أسهم الطرح تمثل 5% من مجموع الأسهم المطروحة ليتم الاكتتاب بها من قبل جهاز الإمارات للاستثمار.

ومن المتوقع أن تبدأ فترة اكتتاب الأفراد في أسهم الطرح يوم 24 مارس 2022، وتنتهي في 2 أبريل 2022، بينما من المتوقع أن تبدأ فترة اكتتاب المستثمرين المؤهلين يوم 24 مارس 2022 وتنتهي يوم 5 أبريل 2022.

كما أنه من المتوقع حالياً إتمام عملية الطرح وإدراج الأسهم في شهر أبريل 2022 وذلك بناءً على أحوال السوق والحصول على الموافقات التنظيمية ذات الصلة في دولة الإمارات العربية المتحدة، بما في ذلك الموافقة على الإدراج والتداول في سوق دبي المالي.

وستخضع الأسهم التي يملكها المساهم البائع بعد انتهاء عملية الطرح إلى فترة حظر تمتد ابتداءً من تاريخ إدراج الأسهم وانتهاءً بمرور ستة أشهر على الإدراج، وذلك مع مراعاة شروطٍ وأحكام محددة.

وستُنشر تفاصيل الطرح فيما يخص المكتتبين الأفراد (الشريحتين الأولى والثالثة) في نشرة اكتتاب باللغة العربية وإعلان الاكتتاب العام («الإعلان العام») في دولة الإمارات العربية المتحدة، أما فيما يخص المستثمرين المؤهلين (الشريحة الثانية) فستُنشر التفاصيل في مذكرة طرح دولية باللغة الإنجليزية. وستُنشر نشرة الاكتتاب وإعلان الاكتتاب العام في دولة الإمارات العربية المتحدة اليوم، في حين من المتوقع نشر مذكرة الطرح الدولية في الوقت المناسب. وستكون نشرة الاكتتاب في دولة الإمارات ومذكرة الطرح الدولية متاحتين عبر الموقع الإلكتروني: www.dewa.gov.ae/ipo

وفي إطار الطرح العام الأولي، عينت هيئة كهرباء ومياه دبي شركة الإمارات دبي الوطني كابيتال المحدودة بصفتها المستشار المالي، في حين عينت بنك موليس آند كومباني المملكة المتحدة شراكة ذات مسؤولية محدودة (فرع مركز دبي المالي العالمي) بصفته المستشار المالي المستقل للهيئة.

كما عينت كلاً من سيتي جروب جلوبال ماركتس ليمتد، وشركة الإمارات دبي الوطني كابيتال المحدودة، وبنك إتش إس بي سي الشرق الأوسط المحدود كمنسقين عالميين مشتركين، بينما عينت كريدي سويس إنترناشيونال، والمجموعة المالية هيرميس الإمارات المحدودة، وبنك أبوظبي الأول ش.م.ع، وجولدمان ساكس إنترناشيونال، بصفتهم مديري الاكتتاب المشتركين.

وتم تعيين بنك الإمارات دبي الوطني ش.م.ع بصفته بنك تلقي الاكتتاب الرئيسي، وكل من بنك أبوظبي التجاري ش.م.ع ومصرف أبوظبي الإسلامي ش.م.ع ومصرف عجمان وبنك دبي الإسلامي ومصرف الإمارات الإسلامي وبنك المارية المحلي ش.م.م وبنك أبوظبي الأول وبنك المشرق ومصرف الشارقة الإسلامي كبنوك تلقي الاكتتاب.

أصدر الرئيس والعضو التنفيذي للجنة الرقابة الشرعية الداخلية لبنك الإمارات دبي الوطني ش.م.ع ولجنة الرقابة الشرعية الداخلية لبنك إتش إس بي سي الشرق الأوسط المحدود تصريحات تؤكد أن الطرح من وجهة نظرهم متوافق مع مبادئ الشريعة الإسلامية. لا يجوز للمستثمرين الاعتماد على هذه التصريحات ويجب عليهم بذل العناية الواجبة الخاصة بهم لضمان أن الطرح متوافق مع مبادئ الشريعة الإسلامية لأسبابهم الخاصة.